Welche steuerlichen Hilfen gibt es wegen Corona? Die Finanzverwaltung kommt von der Krise betroffenen Unternehmen auf Antrag mit zinslosen Steuerstundungen (Einkommen-, Körperschaft- und Umsatzsteuer) und der Herabsetzung von Vorauszahlungen (Einkommen-, Körperschaft- und Gewerbesteuer) entgegen und nutzt ihren Ermessensspielraum zu Gunsten der Steuerpflichtigen weitestmöglich aus. Für die Anträge stehen stark vereinfachte Formulare zum Download zur Verfügung. Darüber hinaus besteht die Möglichkeit

- die Fristverlängerung zur Abgabe der Jahressteuererklärung,

- die Fristverlängerung für die Nachreichung von angeforderten Unterlagen und Belegen,

- den Antrag auf Erlass festgesetzter Verspätungszuschläge bei (rückwirkender) Fristverlängerung zu beantragen.

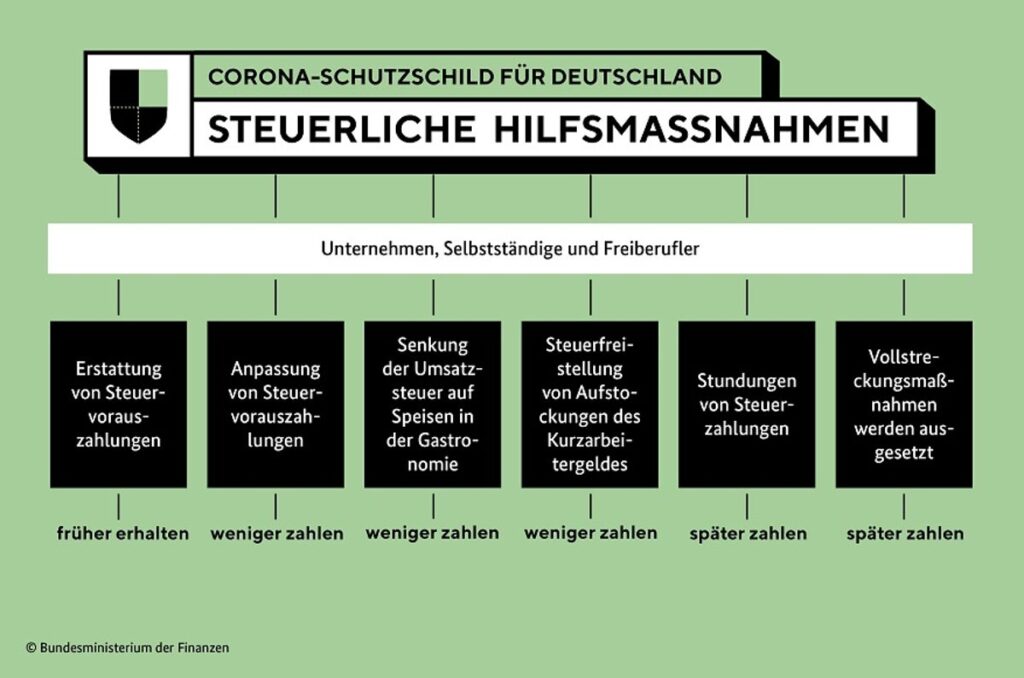

Das Bundesministerium der Finanzen und die obersten Finanzbehörden der Länder haben verschiedene steuerliche Erleichterungen beschlossen, um die von der Corona-Krise unmittelbar und nicht unerheblich betroffenen Steuerpflichtigen zu entlasten.

Mit dem BMF-Schreiben „Steuerliche Maßnahmen zur Berücksichtigung der Auswirkungen des Coronavirus“ werden die Stundung im vereinfachten Verfahren sowie ein Absehen von Vollstreckungsmaßnahmen (Volllstreckungsaufschub) im vereinfachten Verfahren neu geregelt.

Stundung im vereinfachten Verfahren

Demnach können Steuerpflichtige Anträge auf Stundung im vereinfachten Verfahren bis zum 31. März 2022 für die bis zu diesem Zeitpunkt fälligen Steuern (Einkommensteuer, Körperschaftsteuer und Umsatzsteuer) stellen. Die Stundungen werden längstens bis zum 30. Juni 2022 gewährt. Die Finanzämter können Anschlussstundungen für Steuern gewähren, die bis zum 31. März 2022 fällig sind. Dies gilt im Zusammenhang mit einer angemessenen Ratenzahlungsvereinbarung, die längstens bis zum 30. September 2022 dauert.

Die Finanzämter verzichten grundsätzlich auf die Erhebung von Stundungszinsen.

Absehen von Vollstreckungsmaßnahmen im vereinfachten Verfahren

Wird dem Finanzamt bis zum 31. März 2022 mitgeteilt, dass der Vollstreckungsschuldner nachweislich unmittelbar und nicht unerheblich negativ wirtschaftlich betroffen ist, soll das Finanzamt bis zum 30. Juni 2022 von Vollstreckungsmaßnahmen absehen. Dies gilt für Steuern, die bis zum 31. März 2022 fällig geworden sind.

In diesen Fällen sind die im Zeitraum vom 1. Januar 2021 bis zum 30. Juni 2022 entstandenen Säumniszuschläge grundsätzlich zu erlassen.

Bei Vereinbarung einer angemessenen Ratenzahlung ist eine Verlängerung des Vollstreckungsaufschubs für die bis zum 31. März 2022 fälligen Steuern längstens bis zum 30. September 2022 möglich.

Anpassung von Vorauszahlungen im vereinfachten Verfahren

Die nachweislich unmittelbar und nicht unerheblich negativ wirtschaftlich betroffenen Steuerpflichtigen können bis zum 30. Juni 2022 unter Darlegung ihrer Verhältnisse Anträge auf Anpassung der Vorauszahlungen auf die Einkommen- und Körperschaftsteuer 2021 und 2022 stellen.

Bitte beachten Sie, dass die Antragsstellung bei fällig werden den Steuern erst nach deren Festsetzung möglich ist.

UPDATE – Befreiung von der Umsatzsteuer-Sondervorauszahlung

Unternehmen, die von den Eindämmungsmaßnahmen zur Bekämpfung der Corona-Pandemie wirtschaftlich unmittelbar und nicht unerheblich negativ betroffen sind, können ab sofort einen Antrag auf Befreiung von der Pflicht zur Zahlung der Sondervorauszahlung auf die Umsatzsteuer für das Jahr 2021 stellen.

Die Finanzämter sind gehalten, entsprechend begründete Anträge positiv zu bescheiden. Dabei soll grundsätzlich auf sonst übliche Nachweispflichten verzichtet werden.

Die Regelung tritt ab sofort in Kraft und gilt für Unternehmen mit Dauerfristverlängerung bei einer Antragstellung bis zum 31. März 2021. Bereits gezahlte Beträge werden von den Finanzämtern in voller Höhe erstattet.

Steuerfreie Sonderzahlung Corona

Arbeitgeberinnen und Arbeitgeber können ihren Beschäftigten nun Beihilfen und Unterstützungen bis zu einem Betrag von 1.500 € steuerfrei auszahlen oder als Sachleistungen gewähren.

Erfasst werden Sonderleistungen, die die Beschäftigten zwischen dem 1. März 2020 und dem 31. Dezember 2020 erhalten. Voraussetzung ist, dass die Beihilfen und Unterstützungen zusätzlich zum ohnehin geschuldeten Arbeitslohn geleistet werden. Die steuerfreien Leistungen sind im Lohnkonto aufzuzeichnen. Andere Steuerbefreiungen und Bewertungserleichterungen bleiben hiervon unberührt. Die Beihilfen und Unterstützungen bleiben auch in der Sozialversicherung beitragsfrei.

Arbeitsrechtlich handelt es sich um freiwillige Arbeitgeberleistungen. Sollte der Arbeitgeber davon Gebrauch machen wollen, sollte er die Zahlung in jedem Fall vorab mit einem Vorbehalt versehen, der das Entstehen einer betrieblichen Übung verhindert. Dieser Vorbehalt könnte wie folgt formuliert werden:

Sehr geehrte/r Herr/Frau ….,

wir freuen uns, Ihnen mitteilen zu können, dass die Geschäftsleitung beschlossen hat, jeder/m Mitarbeiter/in einmalig einen Bonus in Höhe von …. Euro brutto auszuzahlen. Der Auszahlung des Bonus erfolgt mit Ihrem nächsten Gehalt. Wir weisen ausdrücklich darauf hin, dass es sich bei der Bonuszahlung um eine einmalige und freiwillige Leistung handelt, auf die kein Rechtsanspruch für die Zukunft begründet wird.

Corona-Dokumentation bei Betriebsprüfungen und Nachschauen

Betriebe sehen sich während der Corona-Pandemie mit behördlichen Auflagen konfrontiert, die je nach Region unterschiedlich sind. Diese Auflagen haben gravierende Auswirkungen auf den Betriebsablauf und schränken die Möglichkeit ein, Einnahmen zu erzielen. Die Buchführung überprüft in einigen Jahren im Rahmen einer Betriebsprüfung auf ihre Ordnungsmäßigkeit. Dabei könnten die zuvor beschriebenen Sachverhalte zu „auffälligen“ Abweichungen führen. Diese Abweichungen könnten in den Analysen der Finanzverwaltung auffallen. Daher kommt der Nachvollziehbarkeit der Kassenaufzeichnungen gerade in Zeiten der Corona-Krise insgesamt eine verstärkte besondere Bedeutung zu.

Allgemein ist zu empfehlen, dass eine „Corona-Dokumentation“ ausweist. Ab wann und wie lange welche Vorschriften gegolten, welche Auswirkungen diese auf den Betrieb konkret, z. B. in Bezug auf die Geschäftstätigkeit und den -ablauf sowie auf den Umsatz, die Kosten und den Gewinn entfaltet haben. Für Hilfestellungen zur konkreten Umsetzung dieser Dokumentation sollte der jeweilige Steuerberater hinzugezogen werden. Er stellt auch sicher, dass alle relevanten Sachverhalte abgebildet werden.

Herr Diplom-Finanzwirt (FH) Gerd Achilles erstellte die „Corona-Dokumentation“. Dies wurde anschließend mit ergänzenden Erläuterungen und weiterführenden Hinweisen für die Betriebe weiterentwickelt.

Insolvenzantragspflicht erneut verlängert

Der Bundesrat hat einer weiteren Aussetzung der Insolvenzantragspflicht bis zum 30. April 2021 zugestimmt. Sie gilt für solche Unternehmen, die Leistungen aus den staatlichen Hilfsprogrammen zur Abmilderung der wirtschaftlichen Folgen der Covid-19-Pandemie erwarten können. Voraussetzung ist grundsätzlich, dass die Anträge im Zeitraum vom 1. November 2020 bis zum 28. Februar 2021 gestellt sind.

Das Finanzamt setzt die Insolvenzantragspflicht für Unternehmen aus. Dies gilt für Unternehmen, die nach den Bedingungen des Programms antragsberechtigt sind. Falls diese Unternehmen aus rechtlichen Gründen, insbesondere beihilferechtlichen, oder aus tatsächlichen Gründen, insbesondere IT-technischen, von November bis Ende Februar keine Anträge stellen, setzt das Finanzamt die Pflicht zur Antragstellung aus.

Ausgenommen bleiben solche Fälle, in denen offensichtlich keine Aussicht auf die Gewährung der Hilfe besteht oder in denen die Auszahlung nichts an der Insolvenzreife ändern könnte.